Open banking (PSD2): waarom we allemaal onze bankrekening vrij gaan geven

Het duurt nog heel even. Een paar jaar hooguit. Maar dan zullen we massaal onze bankrekening vrijgeven aan bedrijven die daarom vragen. Eerst aan de financieel adviseurs en hypotheekverstrekkers. Dan aan online vergelijkers. En uiteindelijk aan ieder bedrijf dat met een interessante tegenprestatie komt. Hallo PSD2. Hallo open banking.

Emerce Financials is het evenement waar de nieuwste trends in financieel advies, bankieren en verzekeren voorbijkomen. ‘Disruptie’ is een goede verzamelnaam voor het doomscenario dat de aanwezige sprekers, veelal tech- en innovatiebedrijven, hier afvuren op de bezoekers, veelal banken en verzekeraars.

Zo veroorzaakt Patrick Sanwikarja van ontwerpbureau Fabrique bleke gezichten met zijn back-to-the-future-scenario over de Paypal-app die alle bankenapps overbodig gaat maken, laat Marja Silvertant van Aiden in stevige woorden blijken dat ‘jullie’ verzekeraars moeten stoppen met ‘ons’ millennials specs te verkopen in plaats van diensten, en toont David Beentjes van ClickValue dat financials op het gebied van CRO (Conversion Rate Optimization) veel kunnen leren van niet-financials.

‘Jullie’ verzekeraars moeten stoppen met ‘ons’ millennials specs te verkopen in plaats van diensten.

Het gemak van betalen

Dat de meeste trends op Emerce Financials gepresenteerd worden door partijen van buiten de sector, is volgens Daniel Kjellén, CEO van het Zweedse Bureau Tink, niet verwonderlijk: “It’s not the financial sector that brings innovation. It starts somewhere else. Then financials adopt it.”

Tink ontwikkelde samen met ABN AMRO de Gripp-app waarmee consumenten beter inzicht krijgen in hun financiële vermogen. En dat inzicht is iets waar we gedurende de dag veel meer over gaan horen. Het is bovendien iets dat volgens Anicka Hillen, directeur Innovatie bij De Volksbank, hard nodig is.

Makkelijker betalen = meer schulden

“Met deze presentatie wil ik een ander geluid laten horen.” Hillen geeft aan dat de meeste presentaties op Emerce Financials inspelen op fintech en digitaal. Zij wil echter een ander onderwerp aansnijden: “We kunnen steeds gemakkelijker betalen. Maar dat betaalgemak werkt extra schulden in de hand. Ieder van ons kan in de schulden komen. Daarom loont preventie en vroegsignalering”, vertelt Hillen.

In 2017 stopte de Volksbank hun samenwerking met incassobureaus. Een quote uit het persbericht luidde: “Betalingsproblemen komen voort uit nare zaken zoals ziekte en echtscheiding. Wij willen een vertrouwensrelatie met onze klanten.” Er klinkt in de zaal enig gemompel: Is dit goodwill-verhaal niet gewoon kwestie van slimme strategische branding? Hillen ontkent dit en lijkt inderdaad betrokken bij haar verhaal. “In de toekomst zullen apps een seintje geven wanneer de klant betalingsproblemen krijgt”, vertelt ze. Dat is nieuw en interessant.

Laat in je bankgegevens kijken

In de financiële sector is PSD2 een belangrijke term. Begrijpelijk, want voor de gewone Nederlander gaat die PSD2 flink wat invloed hebben. PSD2 is een nieuwe Europese richtlijn voor betaaldiensten. De PSD2 zou aanvankelijk per januari 2018 doorgevoerd zou worden in de Nederlandse wetgeving, maar heeft enige vertraging opgelopen. Maar dat de wetgeving er komt, is een feit.

PSD2, ook wel open banking genoemd, houdt in dat jij bedrijven toestemming kunt geven om in je bankgegevens te kijken. Vrij blikken op jouw betaalrekening dus. Dat klinkt eng, maar toch ga je die toestemming waarschijnlijk gewoon geven.

Eng zoveel inzicht

Laten we vooropstellen dat onze bank- en medische gegevens zo ongeveer de enige gegevens zijn die we nog niet massaal hebben gedeeld met andere bedrijven. En dat is niet overdreven. Bekijk maar eens welke informatie je op Facebook over jezelf kunt downloaden. Of duik eens in je eigen advertentie-instellingen bij Google en bekijk daar het strak uitgewerkte persoonlijke profiel. Of lees Everybody Lies van Seth-Stephens Davidowitz en ontdek dat we zelfs onze meest intieme (seksuele) voorkeuren gewoon delen met het ‘anonieme’ internet.

Akkoord met bankinzicht

Goed, PSD2. Je geeft je bankgegevens vrij, en dan? Nou, om te beginnen geef je jouw bankgegevens steeds vrij aan één partij tegelijkertijd. Als de wetgeving goed functioneert tenminste, want de eerste scheurtjes zijn al zichtbaar geworden. Bovendien kun je de toegang tot jouw bankgegevens altijd weer intrekken. Ook dat klinkt mooi, maar in de praktijk zullen we dat nauwelijks doen. Als we zelfs na een dichtgetimmerde argumentatie van Arjen Lubach nog steeds Facebook niet de kant schuiven, dan zullen we ook onze toestemming voor inzage in onze bankgegevens niet zo snel intrekken. En dat willen we ook niet. Het wordt namelijk handig en noodzakelijk om toestemming te verlenen.

Schuldpreventie

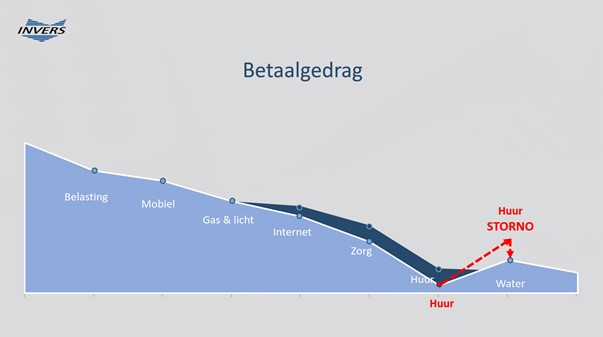

Wat kan een partij met jouw bankgegevens? “Het terugboeken van bijvoorbeeld huur is een eerste zichtbare kentering in iemands betaalgedrag”, zegt Bart den Hollander van Invers. In zijn presentatie bij Emerce Financials toont hij een scenario waarin een consument de incasso van zijn huur storneert. “We combineren bankgegevens met honderden andere bronnen”, aldus Den Hollander.

Het terugboeken van huur is een eerste kentering in iemands betaalgedrag.

Met de fintechsoftware van bedrijven zoals Invers kunnen betalingsproblemen worden voorkomen. Dat is beter voor consument en beter voor het bedrijf waar deze consument klant is. Het sluit bovendien aan bij de boodschap die Anicka Hillen van de Volksbank eerder deze dag verkondigde: “In de toekomst zullen apps de klant een seintje geven wanneer er betalingsproblemen ontstaan of gaan ontstaan.”

Met inzage in je bankgegevens kan een aankoop in termijnen (via een lening) dus minder toegankelijk worden voor mensen die zich deze lening niet kunnen veroorloven. Dat voelt mogelijk als een beperking van de bewegingsvrijheid. Maar wees eerlijk: geld lenen aan mensen die hierdoor waarschijnlijk in de problemen komen, is voor niemand goed. Voor het bedrijf niet, voor de klant niet en voor de maatschappij niet.

Eerste alert voor mogelijke betaalproblemen.

Kansen liggen er voor productvergelijkers. Als zo’n vergelijker inzicht heeft in wat jij uitgeeft aan een autoverzekering, energierekening of sportschoolabonnement, is het aanlokkelijk om een nieuw aanbod te doen. Je weet immers wat de klant kan besparen. Of je als klant zo’n aanbod wil, is een tweede. Maar zoals gezegd ben je zelf degene die wél of geen toegang geeft tot jouw bankgegevens.

Tot slot kunnen ook retailers een beroep doen op jouw bankgegevens. Zo kan Coolblue een smartphone aanraden die aansluit bij jouw budget, en toont de Appie-app meer bonusaanbiedingen als het saldo op jouw rekening laag is. Ook bedrijven als Apple, Google, en Amazon zullen wel raad weten met jouw bankgegevens. Het profiel dat zij van jou hebben, wordt zo completer. En dus ontvang je advertenties die ‘nóg beter bij jou passen’…

Makkelijker een hypotheek?

Hypotheekverstrekkers willen ook graag inzicht krijgen in jouw bankgegevens. Dat heeft de volgende reden: de documenten die je nu moet aanleveren om een hypotheek te kunnen krijgen, zijn al jaren hetzelfde. Werk je in loondienst, dan heb je onder meer een werkgeversverklaring en salarisstrookje nodig. Ben je ondernemer, dan moet je rooskleurige cijfers van de afgelopen drie jaren kunnen tonen.

Dit systeem hapert. Degene die in loondienst werkt, kan een dag ná het verkrijgen van de hypotheek zonder gedoe z’n eigen bedrijf starten. En wie al ondernemer is, kan bewust grote investeringen een jaar doorschuiven om zo gunstigere cijfers te tonen voor het verkrijgen van een hypotheek. Hypotheekdocumenten zijn statisch. Via PSD2 verandert dat.

Het kan voor een bank of hypotheekverstrekker interessanter zijn om te zien dat jij al zeven jaar zonder problemen je woonlasten kunt betalen, inclusief een luxe zomer- en wintersportvakantie. En dat je daarnaast in staat bent om maandelijks €350 per maand te sparen. Wat je dan precies voor werk doet, wordt veel minder belangrijk. Je bent langdurig financieel stabiel en dat is precies de zekerheid die hypotheekverstrekkers willen hebben.

Wat te verbergen?

Dit laatste klinkt eigenlijk best positief. Zowel voor jou als voor je hypotheekverstrekker. Maar wat nou als jij je bankgegevens toch liever voor jezelf houdt? Kan dat in de nieuwe situatie dan ook nog? Dat is maar de vraag. Een hypotheekverstrekker kan besluiten om minder geld te lenen aan mensen die hun bankgegevens niet prijsgeven. Of ze bieden mensen die hun bankgegevens wél tonen 0,2 procent korting op de hypotheekrente. Op die manier kunnen hypotheekverstrekkers impliciete druk op jou uitoefenen om tóch inzage in je bankgegevens te krijgen.

Een hypotheekverstrekker kan besluiten om minder geld te lenen aan mensen die hun bankgegevens niet prijsgeven.

Veel meer inzicht

Een praktisch voordeel van PSD2 dat nog niet is genoemd, is inzicht in je eigen financiën. Huishoudboekjes en budgetteringsapps zijn nu al volop verkrijgbaar, maar werken meestal verre van perfect. Het succes ervan valt of staat bij het gebruiksgemak, de interface en de mate waarin de app automatisch uitgaven herkent en categoriseert. Bart den Hollander geeft aan dat zijn bedrijf Invers in staat is 92 procent van alle bij- en afschrijvingen automatisch te classificeren.

Makkelijker en inzichtelijker leven

Er gaat iets veranderen in de manier waarop we omgaan met onze financiële gegevens. Voor sommige mensen zal deze verandering voelen als slecht nieuws. Wéér moeten ze iets van zichzelf prijsgeven. Toch is mijn inschatting dat we dit massaal zullen gaan doen. PSD2 zal ons leven gemakkelijker en inzichtelijker maken. En voor de doemdenkers, er is nu ook al een partij die volledig inzicht heeft in jouw bankgegevens: je bank. En ook die bank heeft een marketingafdeling.